【投資入門】施羅德投資觀點探討,保險相連投資如何能夠提供具有吸引力的收益率,並與傳統政府債券保持較低關聯性。

投資入門|何謂保險相連證券?

長期以來,保險一直被視為一種重要的風險管理工具,但它亦可為投資組合帶來豐厚利潤,以及作為一項重要的多元化投資工具,尤其是在傳統投資面臨挑戰時。

投資者進入保險市場的一種方式是投資於保險相連證券 (insurance-linked securities 或ILS)。保險相連證券是保險公司管理風險並產生潛在利潤的一種方式,它們可以將部分保險風險轉至資本市場的投資者。這意味着投資於保險相連證券的投資者如同再保險公司一樣,能收取保費但同時需要承擔損失風險。

保險相連證券形式分類

市面上有多種形式的保險相連證券,包括由特殊目的機構發行的公開、可交易投資工具(例如巨災債券)及私人、不可交易投資工具(包括優先股及政府債券)。

與企業或主權債券相比,這些證券具有不同的結構。與傳統債券不同的是,巨災債券不會直接受發行人的信貸風險所影響,因此發行人的財務健康狀況不會影響債券的價值。相反,評估保險相連證券損失風險的重點在於風險發生的概率。

表現與傳統資產類別沒有任何關聯

對巨災債券等保險相連證券而言,倘若在約定期間並沒有發生觸發事件,例如颶風,投資者將收到根據溢價的定期票面利息。本金將在投資期間結束時償還。

然而,倘若發生任何特定事件,部份或全部本金將用於彌補保險損失,從而導致減少或中止向投資者支付票面利息。在到期時,本金還款額可能會減低甚至下跌至零。因此,自然(而非企業界)事件會影響保險相連證券的表現。這意味着保險相連證券表現與傳統資產類別沒有任何關聯,而傳統資產類別的回報與經濟強弱、企業表現優劣或地緣政治問題等因素更為密切。

投資保險相連證券5大優勢

相較於企業債券,投資於保險相連證券有多頂優勢,尤其是就經濟風險而言。以下則主要有5大優勢:

- 低關聯性及多元化

- 收益率具吸引力

- 降低投資組合風險

- 產生收益

- 氣候相關風險與信貸風險

投資保險相連證券5大優勢 1. 低關聯性及多元化

保險相連證券與股票和債券等傳統資產類別沒有直接關聯,這反映其表現受金融市場波動或經濟狀況的影響較小。投資者毋需擔憂近期有機會加息及其對經濟的影響,或者2024年經濟「軟著陸」或衰退的可能性。

巨災債券等保險相連證券擁有獨特的回報來源,其風險溢價來自某些自然災害發生的機率。因此,巨災債券與信貸週期或其他資產類別沒有關聯,並且在投資組合中充當分散投資的工具。

投資保險相連證券5大優勢 2. 收益率具吸引力

由於所涉及的風險性質,這些債券通常提供較傳統固定收益證券更高的票面利息。收益率旨在就投資者承擔保險風險提供補償

投資保險相連證券5大優勢 3. 降低投資組合風險

保險相連證券的非關聯性有助於降低投資組合的風險。

由於保險相連證券與特定保險風險掛鈎,它們可能表現出更強的抗跌性,並作為減緩整體金融市場低迷對投資組合所造成影響的對沖工具。

投資保險相連證券5大優勢 4.產生收益

許多保險相連證券提供具吸引力的收益率,以就投資者承擔保險風險提供補償。

這些較高的票面利息可提供不受利率波動或股票股息支付影響的潛在收益來源。

投資保險相連證券5大優勢 5. 氣候相關風險與信貸風險

相較於傳統企業債券,投資於保險掛鈎證券是將信貸風險轉換為氣候相關風險。企業債券受到發行人信譽的影響,但保險相關投資與特定自然事件有關。

這是為何大多數保險掛鈎投資工具並無如同企業或政府債券一樣獲得機構評級的原因。這種風險狀況的轉變可為投資者提供多元化效益,特別是在信貸風險通常上升的經濟下行期間。

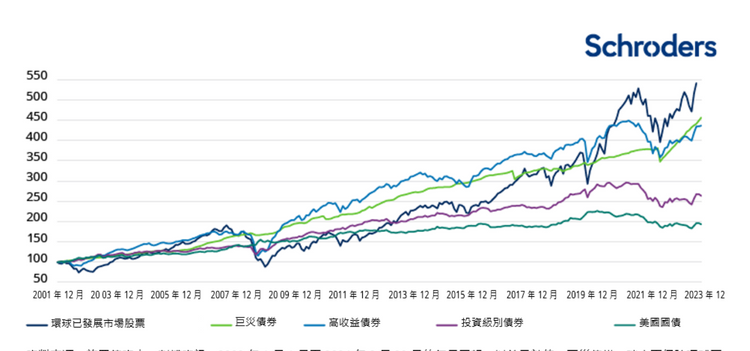

保險相連證券與其他主要資產類別的表現對比

更多投資入門相關內容文章

投資入門|2024年五窮月會否出現?教你平均成本法應對五窮月|退而能休

投資入門|FED鷹派言論越發高調、景順拆解:中東局勢緊張、油價仍在下跌之謎|一類資產估值更具吸引力

投資入門|碳排放計算:收集碳排數據是披露氣候相關風險第1步|華語產經

免責聲明:本網頁刊載的所有投資技巧及分析,僅供參考用途。讀者作出任何投資決定前,要自行判斷及審慎處理,更要自行掌握市場最新變化。若不幸招致任何損失,概與本網頁及相關作者與受訪者無關,本網頁概不負責 。而本網頁所有專欄作者的觀點,不代表本媒體立場。