【投資入門|施羅德2023年展望】施羅德首席經濟師及策略師Keith Wade表示,已發展經濟體系的企業、消費者及市場似乎已因應經濟衰退即將來臨這個觀點作出調整。

經濟軟著陸言論已停止

與此同時,美國聯儲局主席已停止有關經濟軟著陸的言論。

同樣,英國政客不再告訴我們,他們能夠在通脹處於40年高位的情況下,使用借入資金來增加支出及減稅。如此看來,決策者目前有助釐清現實的做法令人鼓舞。

利率下降令估值回升

利率下降將是抑制通脹及物價恢復穩定的回報,這對於企業合理地計劃及投資而言相當重要。利率下降亦將在一定程度上緩解消費者面臨的歷史性生活成本危機。對投資者而言,這可能會令估值回升,但倘若俄烏衝突開始加深及/或美中關係發生變化,以致地緣政治裂痕擴大,所有押注都可能會落空。

抑制通脹的代價

地緣政治局勢惡化很可能會使世界向著比我們預期更甚的「滯脹」方向發展。滯脹一詞所描述的是在通脹高企或上漲時,經濟增長處於低位或放緩的情況。倘若就業市場仍然維持穩健,施羅德不排除「工資物價螺旋上漲」將進一步加劇通脹及抑制增長。可憾的是,要令物價回復穩定,失業率將需要進一步攀升。無論是上述哪種情況,利率都有可能需要進一步上調。

即使經濟衰退的影響尚未顯現,接受衰退即將到來似乎是目前的關鍵。抑制通脹的代價將是經濟增長大幅放緩及失業率上升。近幾個月,已發展經濟體系的央行已迅速上調利率,藉以令需求降溫及抑制物價上漲。

美國2023年底料失業率更將達到 7%

若要產能縮減或閒置足以抑制工資、物價和通脹,美國經濟將須大幅收縮,預料2023年第二季度的失業率將因此升至非加速失業通脹率(NAIRU,美國估計為4.5%)以上,而2023年底的失業率更將達到 7%,相當於目前失業率約兩倍。此結論是透過研究過往經濟週期所得。在研究涵蓋的這些期間,經濟先從擴張轉至收縮,後再轉至擴張狀態。我們回溯至60年代的分析顯示,以往當美國通脹率處於現時的水平時,國內生產總值每每需要下跌4%,物價才會恢復穩定。

預期美國國內生產總值將下跌1%

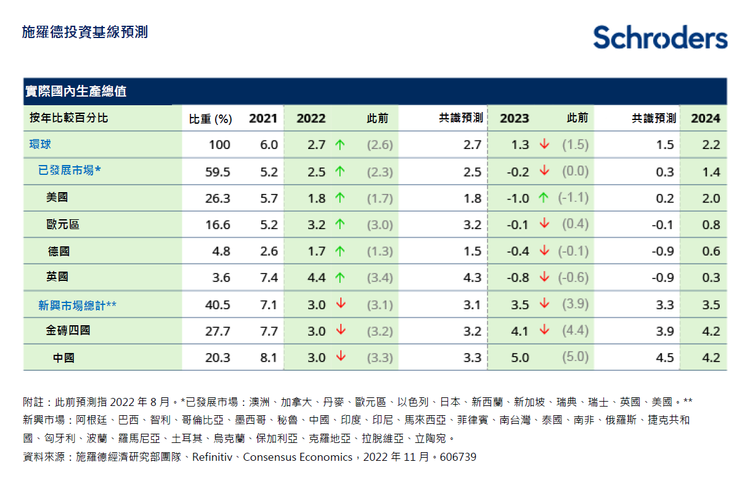

雖然沒有任何週期會完全一致,但即使在制定政策方面有所改善,或就業市場變得更為靈活,國內生產總值仍可能需要下降2%。施羅德預期美國國內生產總值將下跌1%,因此,2023年的調整可謂勢在必行。上述預測有別所有其他預測者,他們目前對美國經濟增長預測的共識為0.2%。鑒於施羅德認為美國將大幅抵銷新興市場(特別是中國)的強勁增長,施羅德因而作出了2023年環球經濟增長將為1.3% 這樣略偏溫和的展望。

施羅德投資基線預測

企業不願裁員

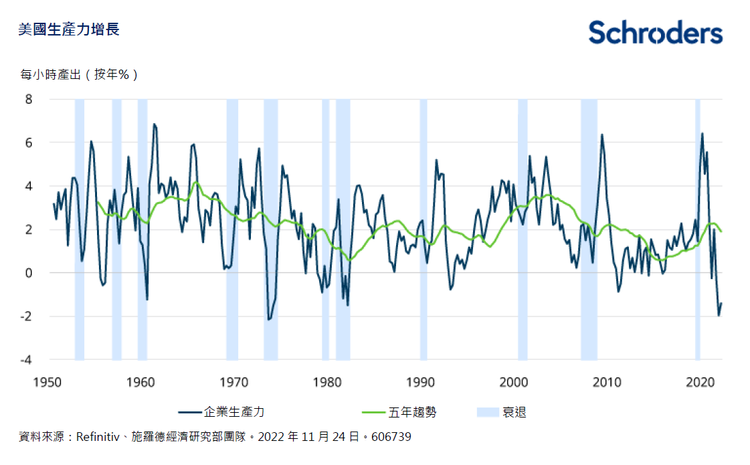

在本經濟週期中,疫情影響勞動力供應是其中一項較凸出的挑戰。儘管已發展經濟體系的經濟已經放緩,就業市場仍然較為緊張,同時面臨著勞動人口短缺的問題。這些情況意味著美國生產力增長已大幅放緩,目前處於有紀錄以來最疲弱的水平。

施羅德認為,企業一直不願裁員,是擔心增長復甦時較難招聘到人手。至今,他們仍可透過加價轉嫁能源、材料及勞動力方面的成本上漲,從而為整體通脹添加壓力。

美國生產力增長

企業更難轉嫁成本

各國央行計劃透過抑制需求,使企業更難轉嫁成本,並迫使他們進行重組,以改變這種狀況。但到目前為止,只有科技業受到影響。該行業在疫情期間大規模擴張,現時正針對商業活動水平轉弱而進行調整。然而,從整體經濟角度而言,裁員率雖有所上升,但仍處於較低水平。從美國的就業人數及就業報告中可見,企業們的招聘僱用仍在擴張。

2023年底前加息變減息?

施羅德預期美國聯邦基金利率將於2023年第一季度升至 4.5-4.75% 目標區間後見頂。上述預測是以兩次加息過後,政策緊縮的累積影響將足以促使企業作出必要改變的觀點為基礎。儘管整體通脹率在達到 NAIRU 時仍將高於目標水平,但施羅德預計達成這個關鍵目標將足以令聯儲局停止加息。隨著經濟衰退加劇,這或會成為年內稍後時間減息的序幕。

對投資者而言,市場將回復至較熟悉的狀態,在經濟衰退的環境下,股票提供具吸引力的機遇。施羅德預計,2023年美國國內生產總值將下跌1%,美國企業利潤亦將下降14%。這對企業盈利而言並非好現象。然而,由於各國央行因應經濟增長惡化及通脹改善而減息,估值開始回升。

美國以外的已發展經濟體系或不會減息

可是,施羅德預料美國以外的已發展經濟體系央行不會於2023年「轉向」減息。美國的核心通脹指標(剔除包括石油及食品在內的波動性較大的項目,以更清晰反映相關價格趨勢)或已經見頂,但英國及歐洲的指標仍處於上升趨勢。這或會令歐洲央行及英倫銀行將通脹率回復至2%左右目標水平的難度提升。

經濟增長前景或有可能迅速惡化

然而,若歐洲央行及英倫銀行於2023年初前繼續加息及於年內剩餘時間保持利率不變,經濟增長前景或有可能迅速惡化。

過去十五年,各國央行連續透過量化寬鬆計劃向金融體系注入資金及為經濟提供支持,手上已累積大量政府債券。這些證券目前正通過「量化緊縮」(QT)過程逐漸被賣回到市場中。家庭住戶、企業,以及依賴量化寬鬆來幫助彌補財政赤字的國家借貸成本將因此進一步增加。這些國家現在依賴境外債券投資者來填補量化緊縮留下的資金缺口。

避免重蹈覆轍

施羅德將放眼全球,識別脆弱市場和財務狀況較佳的「主權強國」。對於負債最重的國家而言,他們的應支付利息金額正變得越來越繁重,以致公共財政面臨進一步壓力。

若央行繼續專注於穩定物價,並擁有自主權控制通脹,結果很可能使各國政府與央行面臨更加棘手的情況。各國央行將需要抵受著政治壓力,不重蹈過去過早減息,以致不得不隨通脹回升而再度加息的覆轍。

更多投資入門內容

免責聲明:本網頁刊載的所有投資技巧及分析,僅供參考用途。讀者作出任何投資決定前,要自行判斷及審慎處理,更要自行掌握市場最新變化。若不幸招致任何損失,概與本網頁及相關作者與受訪者無關,本網頁概不負責 。而本網頁所有專欄作者的觀點,不代表本媒體立場。